Приобретение предприятием товара заграницей и постановка его на баланс является для бухгалтера задачей нелегкой. Нужно учесть курсы валют, транспортные условия поставки, варианты оплаты, ставки налоговых платежей и схемы их перечисления. Чтобы налоговый и бухгалтерский учет импорта товаров был выполнен без ошибок, нужно сначала ознакомиться с его правилами и только потом инициировать фактическую поставку продукции.

Необходимые для оформления импорта документы

Чтобы правильно отразить по бухгалтерии импортную поставку, нужно подготовить по товару пакет документов. Отсутствие хотя бы одного из них может впоследствии привести к серьезным штрафам со стороны налоговых органов.

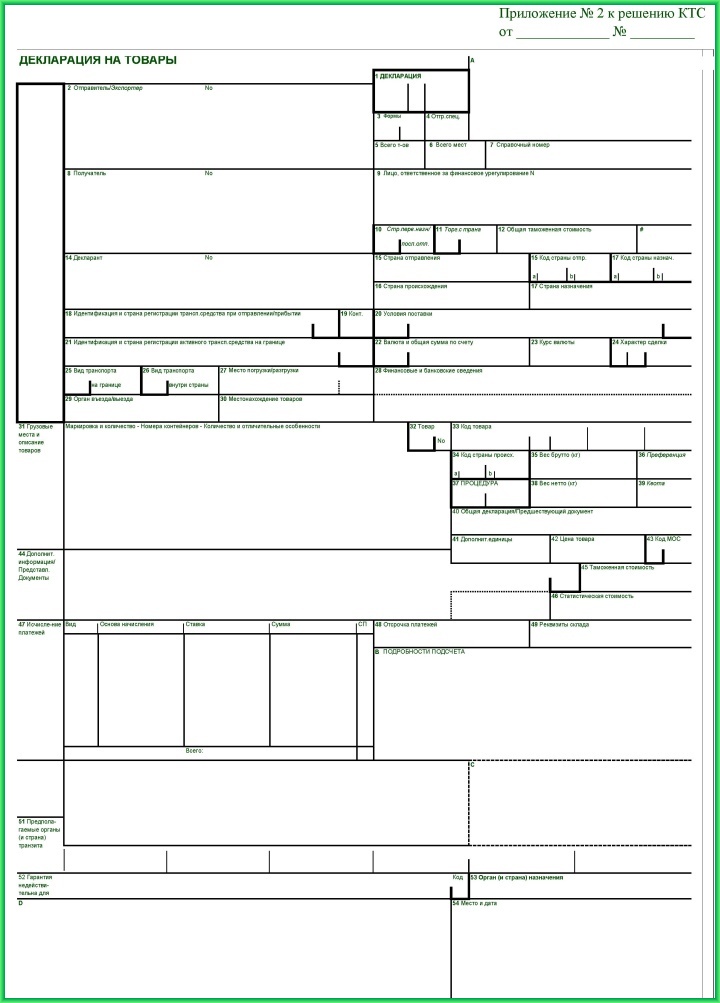

Бланк таможенной декларации, заполняемый предприятием при импорте товаров

К необходимым при учете импортного товара документам относят:

- контракт, спецификации к нему;

- счет-проформа;

- пересекший границу счет;

- экспедиционные документы: ТТН с разрешительными отметками таможни, договора, акты выполненных услуг с логистическими компаниями и прочие;

- страховой договор (при необходимости);

- таможенная декларация (ТД);

- квитанции об уплате таможенных сборов, различных платежей, пошлин;

- сертификаты качества;

- различные документы с техническим описанием характеристик продукции;

- акты приема-передачи с иностранным поставщиком.

Чем больше у предприятий будет второстепенных документов, содержащих сведения о количестве и качестве импортируемых товаров, тем проще будет общаться впоследствии с налоговыми органами. Но следует помнить, что возможные нестыковки в бумагах будут лишним основанием для подозрений и выписывания штрафов.

Перечень обязательных платежей

При импорте товара предприятие несет расходы по самым различным статьям.

Обязательными платежами, перечисляемыми в бюджет, при этом являются:

- НДС;

- акциз;

- таможенные пошлины: ввозные, антидемпинговые, специальные, компенсационные;

- таможенные сборы за сопровождение товара, его хранение, оформление.

При учете импорта товаров оплачивать все перечисленные налоги не обязательно, потому что оплата некоторых из них регулируется отдельными законами и нормами. В результате по каждому коду ТНВЭД формируется свой список необходимых платежей. Оплатит взносы нужно до или в момент оформления декларации, но не позже 15 дней после пересечения товаром границы.

Порядок оплаты НДС

Начисленный НДС оплачивать на таможне предприятие может по трём ставкам:

- 0%;

- 10%;

- 18%.

В подавляющем большинстве случае импортеры оплачивают НДС по максимальной ставке. Перечислять платеж на таможню не обязательно в день подачи декларации. Можно заранее перекинуть деньги на личный счет с небольшим излишком. Затем, в момент оформления товара, сотрудники таможни сами спишут необходимую сумму. Расчет НДС осуществляется по курсу рубля на дату подачи ТД.

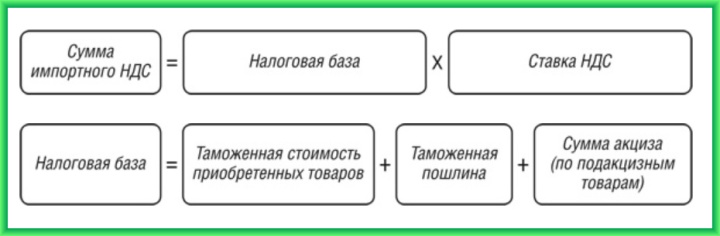

Формула для расчета уплачиваемого НДС при импорте товаров

При стандартном импорте без льгот база налогообложения НДС считается как сумма контрактной стоимости товара, пошлин таможни и акцизов. Затем полученное значение умножается на применяемую ставку.

Формирование себестоимости импортных товаров

Алгоритм расчёта себестоимости импортных товаров формально не имеет отличий от обычной сделки внутри страны. Оба случая регламентируются ПБУ 5/01 «Учет материально-производственных запасов». Согласно документу, себестоимостью импортной продукции можно считать сумму затрат торговой организации на приобретение товара, за исключение НДС и предусмотренных законом возмещаемых налогов.

Таким образом, себестоимость включает:

- Контрактная стоимость товара.

- Стоимость информационных услуг, связанных с покупкой.

- Вознаграждения посредникам и агентам.

- Таможенные пошлины.

- Проценты по кредитам, выданным на обеспечение импортной операции.

- Транспортные расходы, включая страховку перевозчика.

- Таможенный сбор.

- Стоимость складских услуг, если их оказывала сторонняя организация.

- Расходы на фасовку, настройку, сортировку товара до состояния возможной продажи или использования.

- Курсовая разница.

- Иные невозмещаемые налоги и затраты, связанные с приобретением, транспортировкой и обработкой импортного товара.

Расходы на общехозяйственные операции, которые несет предприятие, не включаются в себестоимость. Если у бухгалтера имеются сомнения насчет правильности внесения в цену каких-либо незначительных затрат, то лучше от этого воздержаться. В противном случае проверяющий инспектор ФНС может доначислить предприятию налог на прибыль и ещё выписать штраф.

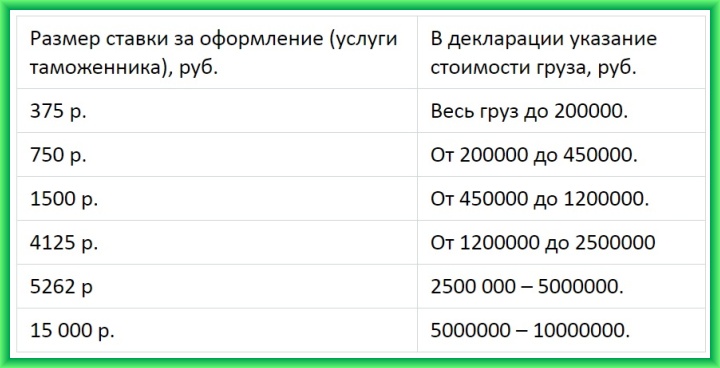

Базовые ставки таможенного сбора при оформлении ТД в 2018 году

При учете импортных товаров в бухгалтерском учете есть ещё одна особенность. Все таможенные и прочие платежи могут отражаться на балансе либо в составе себестоимости, либо в виде прочих расходов, связанных с подачей декларации.

Определение валютного курса при постановке на баланс

Довольно часто оплата за импортный товар происходит частями: сначала предоплата, а после получения товара заказчиком – оставшаяся часть. В результате возникает путаница с определением курса, по которому нужно определять рублевую себестоимость продукции. К счастью бухгалтеров, в НК сформулированы единые принципы её расчета в бухгалтерском и налоговом учете импортных товаров.

Курс рубля для расчета импорта в бухгалтерском учете нужно смотреть на сайте ЦБ

Часть стоимость продукции, уплаченная по предоплате, рассчитывается по официальному курсу рубля на дату фактического перечисления средств. Вторая часть стоимости определяется, исходя из официального курса рубля на дату постановки товара на баланс предприятия.

Если валюта была куплена заранее, и её стоимость уже отражена на балансе, то впоследствии необходимо провести перерасчет по вышеописанному принципу. В результате возникает положительная или негативная курсовая разница, которая должна быть отражена в себестоимости товара.

Необходимо помнить, что согласно п. 14 ст. 270 НК, при 100% предоплате за импортный товар предприятие не может отразить эти расходы при расчете налога на прибыль. Отнести их в затраты можно будет только по факту оприходования продукции на баланс.

Когда ставить товар на баланс?

Постановка импортной продукции на баланс предприятия происходит в дату перехода полного права собственности на него. Такой момент может быть определен в контракте или указан в сопроводительных документах в виде условий поставки Инкотермс. Например, при условиях EXW оприходовать товар можно уже в момент его передачи перевозчику на складе поставщика. Поэтому бухгалтер должен обязательно вычитывать текст договора после его заключения.

Если время перехода собственности не определено, тогда датой импорта товаров в бухгалтерском и налоговом учете можно считать момент передачи рисков за продукцию от поставщика к покупателю. При оформлении груза на таможне посредником, датой оприходования можно считать время оформления таможенной декларации.

Проводки по бухучету при импорте

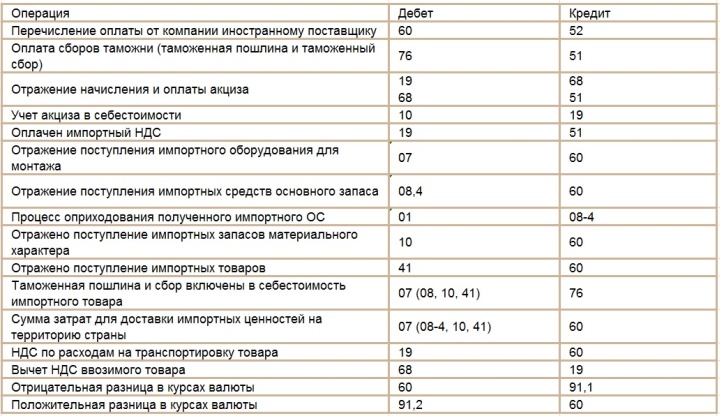

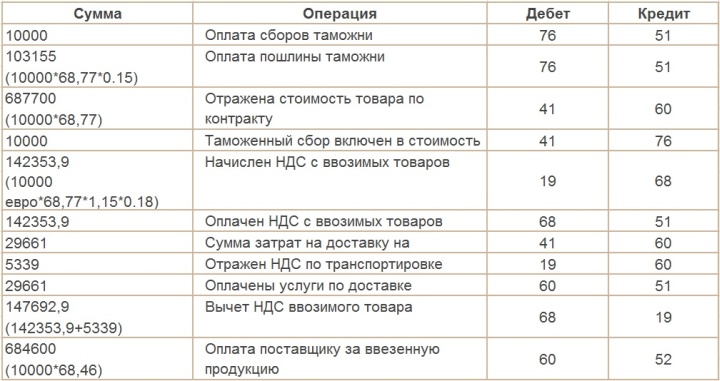

При учете импорта товаров проводки должны быть сделаны верно. Важно учесть на правильных счетах все налоговые платежи, а также суммы для расчета конечной себестоимости продукции. Ниже в таблице предоставлены базовые проводки, которые нужно сделать при импорте товаров в бухгалтерском и налоговом учете в 2018 году.

Проводки в бухгалтерском и налоговом учете при импорте товаров

Если пошлины учитываются не в себестоимости, а в текущих расходах, то вместо 41 счета нужно использовать 44. При наличии в схеме поставки дополнительных посредников могут понадобиться и другие проводки, кроме указанных выше.

Пример расчета

Выше был подробно описан бух учет импортного товара. Далее приведен расчет необходимых при импорте платежей. За основу взяты следующие условия:

- Приобретен товар по предоплате в ЕС на сумму 10000 Евро.

- 21.06.2018 года товар поступил на границу. В этот же день предприятие получило на него имущественные права и подало таможенную декларацию.

- Сборы таможни составили 10000 рублей.

- Размер пошлины – 15%.

- Ставка НДС – 18%.

- Транспортировка – 35000 рублей, в том числе НДС 5339 рублей.

- Курс ЦБ при предоплате составлял 68,46 рублей/Евро, при подаче декларации – 68,77 рублей/Евро.

В итоге получаются расчеты, указанные в таблице.

Пример проводок в бухгалтерском и налоговом учете при импорте товаров

В примере не приведены акцизы, поэтому при необходимости эти платежи должны быть учтены дополнительно. Продукцию в итоге можно оприходовать на склад в программе для складского учета.

Налоговый и бухгалтерский учет импорта товаров не так сложен, если в нем один раз подробно разобраться. Последующие поставки из-за границы будут оформляться по знакомой схеме намного проще. Желательно при учете использовать средства автоматизации торговли в виде бухгалтерских и складских программ. Они сократят время на оформление проводок и минимизируют возможные ошибки.