Бурный рост интернет-торговли и бесконтактных платежей стимулирует банки снижать тарифы эквайринга для ИП. Такая ситуация позволяет предпринимателям безболезненно подключать эту услугу и развивать свой бизнес в соответствии с современными веяниями. Рассмотрим, как выбрать и подключить эквайринг для ИП, чтобы выиграть в войне с конкурентами и предложить клиентам более качественный сервис.

Что такое эквайринг?

Для начала стоит сказать, что в современном мире наличные деньги утрачивают популярность, а на смену им приходят безналичные расчеты. Они также производятся в рублях или другой валюте, но только без использования бумажных денег.

Принцип работы эквайринга

Эквайринг, по большому счету, это услуга приема платежей от клиентов с использованием инструментов международных платежных систем без использования наличных. В большинстве случаев покупатели расплачиваются при помощи банковской карты. Именно привязанный к карте счет является источником денег.

Подтвердить своё право пользования счётом и осуществить оплату можно тремя способами:

- введя данные карты на страничке интернет-магазина;

- используя в эквайринговом терминале физическую банковскую карточку;

- используя в эквайринговом терминале альтернативные средства бесконтактной оплаты на основе NFS-чипа (смартфон, часы и тому подобное).

Списанные с клиента деньги впоследствии переводятся на счет предпринимателя.

Плюсы и минусы эквайринга для ИП

Несмотря на комиссии банка, эквайринг для ИП имеет больше плюсов, чем минусов. Что касается интернет-магазинов, так их деятельность без безналичных платежей вообще невозможна.

В чем же заключаются преимущества эквайринга для ИП и всего торгового бизнеса?

1. Увеличение объёма продаж. Россия является одним из мировых лидеров по доле безналичных расчетов, более 80% транзакций в розничных сетях страны прямо или косвенно проходят с использованием банковской карты. Поэтому подключение индивидуальным предпринимателем эквайринга теоретически может дать рост выручки в 3-4 раза.

2. Снижение рисков обмана, ошибок или грабежа. С наличными деньгами связано много рисков, как для предпринимателя, так и для работников:

- ошибки при расчете сдачи;

- ограбления и кражи наличности;

- прием фальшивых денег.

3. Использование банковского эквайринга позволяет ИП избежать всех этих рисков.

4. Исключение расходов на инкассацию или передачу наличных в банк.

5. Удобство и экономия времени. При работе с безналом не нужно пересчитывать, паковать или клеить деньги, заполнять акты приема-передачи, везти наличные в банк. Достаточно сделать пару кликов на онлайн-кассе и подробный отчет будет сформирован.

6. Доступ к дополнительным банковским услугам, например, кредитам. Видя ваши стабильные торговые обороты, банк будет рад предоставить кредиты по льготной ставке на развитие бизнеса.

7. Рост репутации. Отсутствие эквайрингового терминала может быть воспринято клиентами, как признак жадности и попытка не платить налоги. А жадные люди способны обмануть и клиента. Подобные мысли возникают у многих, поэтому не стоит их провоцировать у своих потенциальных покупателей.

При работе с банковскими картами ИП могут столкнуть и с определенными проблемами, которые можно отнести к минусам эквайринга:

- Периодические сбои работы, связанные с нестабильностью интернета. Следует понимать, что при проведении платежа информация о карте может несколько раз обойти земной шар и пройти через десятки компьютеров.

- Серьезные проблемы с оборудованием обычно не решаемы и требуют замены оборудования или сервисного обслуживания.

- Мошенничество со стороны продавцов, которые могут фотографировать карты клиентов и потом списывать с них деньги.

- Относительно высокие тарифы банков на эквайринг для ИП. Комиссия составляет в среднем 2,5-3%. Её значение может быть больше или меньше, в зависимости от вида эквайринга, оборота предпринимателя и пользования другими продуктами банка.

- Деньги на счет зачисляются позже, обычно в течение 1-2 рабочих дней.

Несмотря на все недостатки эквайринга, можно уверенно сказать, что они многократно окупаются дополнительной прибылью за счет роста продаж.

Каким ИП в 2022 нужен эквайринг банка?

Закон о защите прав потребителей обязывает предпринимателей с определенным торговым оборотом предоставлять возможность оплаты картой.

Супермаркетам эквайринг нужен обязательно

Так, подписать с банком договор эквайринга в 2022 году обязаны ИП в следующих случаях:

- годовой оборот бизнеса составляет более 20 миллионов рублей;

- годовой оборот конкретной торговой точки составляет более 5 миллионов рублей.

В остальных случаях индивидуальные предприниматели могут сами решать, устанавливать им оборудование для приема платежей или нет.

Виды эквайринга для ИП

Эквайринг может понадобиться индивидуальному предпринимателю в розничной торговой точке, службе доставки, интернет-магазине или другом бизнесе.

В зависимости от специфики бизнеса, выделяют три вида эквайринга:

- торговый;

- мобильный;

- интернет-эквайринг.

Далее рассмотрим каждый вид эквайринга для ИП подробно.

Торговый эквайринг

Торговый эквайринг подразумевает использование физического терминала в стационарных магазинах. Эта услуга несет минимум рисков, потому что банк всегда уверен, где его оборудование и каким образом используется.

Оформить в банке торговый эквайринг для ИП довольно легко, потому что у финансового учреждения возникает минимум подозрений к деятельности предпринимателя.

Интернет-эквайринг

При интернет-эквайринге ИП получает деньги за счет оплаты клиентами заказов банковской картой на сайте. В этой схеме физического терминала нет, его функции выполняет интерфейс интернет-магазина, где покупатель вводит реквизиты карточки и совершает платеж.

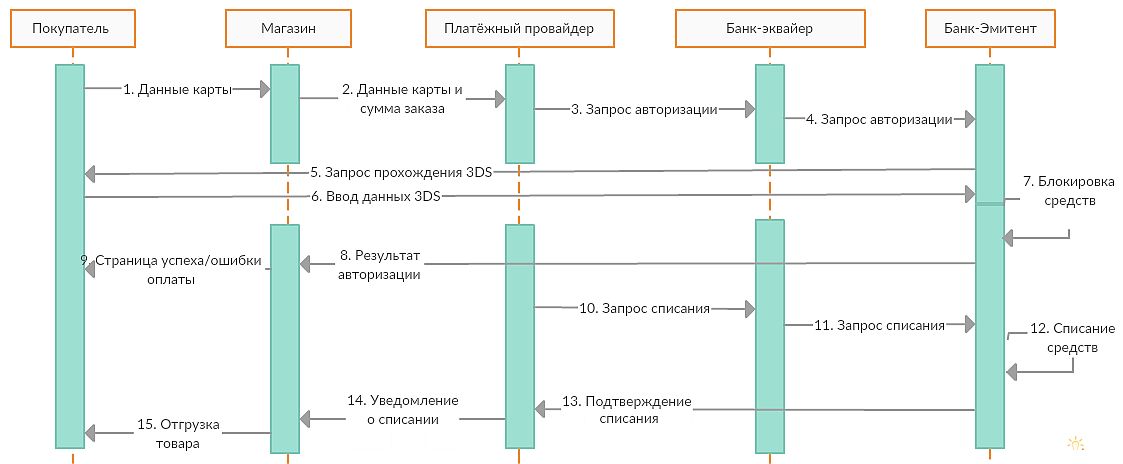

Схема работы интернет-эквайринга

Этот вид эквайринга оказывается индивидуальным предпринимателям совместно процессинговыми центрами, банками-эквайерами и электронными платежными системами.

Главный плюс интернет эквайринга – надежность. Современные компьютерные технологии 3D-Secure и SecureCode обеспечивают двухфакторную идентификацию, максимально защищая и покупателя и продавца от киберпреступников. Но предприниматели должны понимать, что любую защиту можно обойти, поэтому в подозрительных покупках нужно разбираться максимально тщательно.

В случае оплаты на интернет-магазине украденной картой, платежная система может потребовать возврата денег и наложить штраф. Эти санкции в первую очередь адресуются владельцу сайта, а если они на них не реагирует, то списываются с залогового счета банка. По этой причине тарифы эквайринга для ИП в интернете обычно выше.

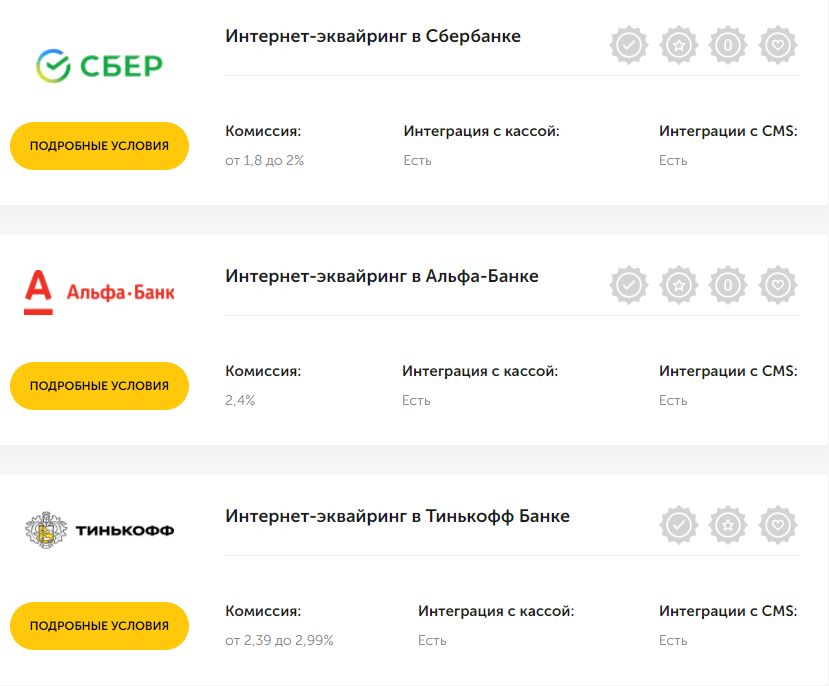

Крупнейшими российскими игроками на рынке интернет-эквайринга являются Сбербанк, Альфа-Банк, ВТБ, Тинькофф и другие.

Мобильный эквайринг

Мобильный эквайринг осуществляется при помощи переносного эквайрингового терминала. Такие устройства могут работать автономно от аккумуляторной батареи или запитываться по USB-кабелю от смартфона, пауэрбанка или автомобильной зарядки.

Автономный эквайринг востребован, в первую очередь, таксистами, курьерами, предпринимателями, занимающимися выездной торговлей. Также мобильный эквайринг для ИП будет удобен в кафе, чтобы клиенты могли оплатить покупку непосредственно за столиком.

АТМ-эквайринг

Привычные нам всем торговые автоматы и платежные терминалы, принимающие для оплаты банковские карты, по сути, используют АТМ-эквайринг. Клиент может выбрать, либо оплатить услуги наличными, либо воспользоваться встроенным в автомат эквайринговым модулем.

Такая функция платежных терминалов увеличивает их стоимость, но окупается довольно быстро.

От чего зависит тариф эквайринга для ИП?

В любом банке, будь то Сбербанк или Тинькофф, тарифы эквайринга для ИП зависят от следующих факторов:

- Сфера деятельности. Тариф практически всегда будет отличаться для интернет-магазина, такси или продуктового магазина.

- Торговый оборот. Чем больше «бесплатных» денег поступает в банк-эквайер от предпринимателя, тем меньше будет тариф.

- Регион. Тарифы на эквайринг в Москве и Туве могут отличаться, хотя и не намного.

- Стоимость аренды. Если предприниматель получает эквайринговое оборудование бесплатно, то, естественно, комиссия банка будет выше.

- Модель оборудования. Чем более функционален эквайринговый терминал, тем большую комиссию за свои услуги может попросить банк.

- Вид связи. Некоторые банки берут на себя расходы на мобильный интернет для арендованных терминалов, что может отразиться на размере комиссии.

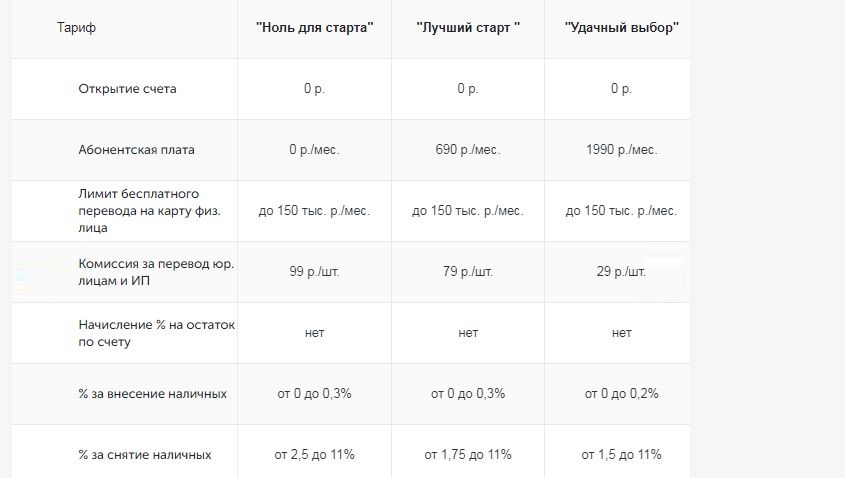

- Стоимость обслуживания банковского счета, куда перечисляются деньги от продаж. Теоретически, банк может уменьшить размер комиссии за эквайринг на 1%, но при этом ввести аналогичную комиссию за снятие или перечисление денег со счета.

При подписании договора внимательно его вычитывайте, а также просите ознакомить вас с документами, условиями или правилами, на которые в нем есть отсылки.

Сколько стоит эквайринг?

Довольно часто банки рассчитывают стоимость эквайринга для ИП непрозрачно. И на первый взгляд низкая комиссия может стать в 2 раза больше за счет скрытых платежей.

Например, в Сбербанке комиссия с каждой проведенной по терминалу операции составляет 2,05-2,5%, но при этом снять наличные с банковского счета предприниматель сможет, только дополнительно заплатив 2-10% от суммы. Таким образом, при закупке товара за наличный расчет, ИП будет нести расходы из-за эквайринга в размере 4-12% от оборота.

Вследствие маркетинговых уловок банков, точно посчитать стоимость эквайринга невозможно. Но предприниматели должны быть готовы отдавать за данную услугу 3-5% от оборота.

Как подключить эквайринг

Рассмотрим пошаговую инструкцию, как ИП подключить эквайринг для интернет-магазина:

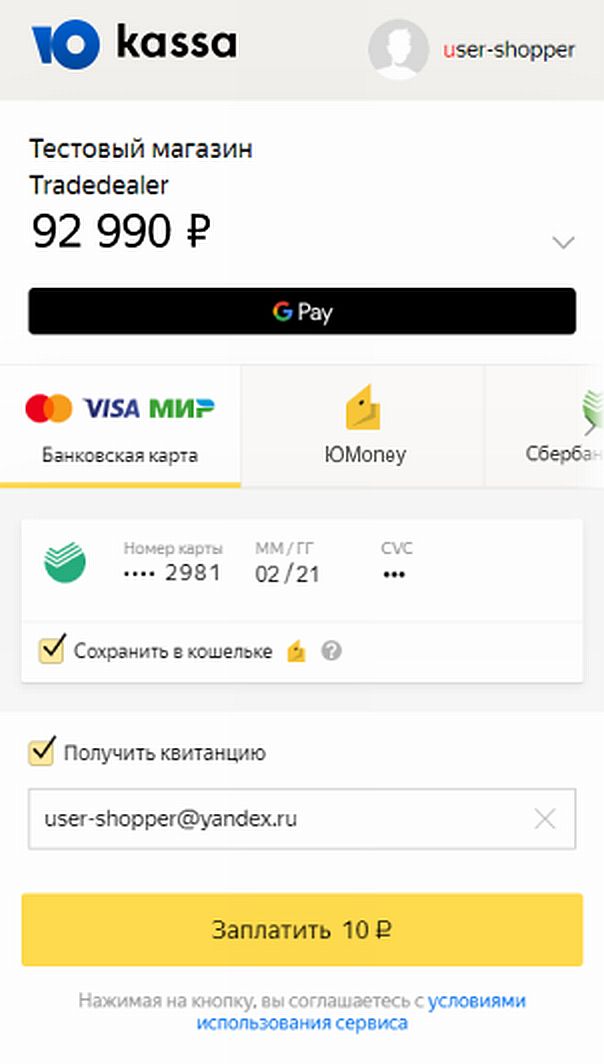

- Определяемся с поставщиком услуг и отправляем заявку на подключение. Оказывать услуги эквайринга для ИП в 2021 году могут банки или платежные агрегаторы (например, ЮKassa). Пакет документов может быть разным, но обычно ограничивается регистрационными документами ИП, паспортом, ИНН и URL интернет-магазина.

- Эквайер обрабатывает заявку, связывается с предпринимателем для уточнения деталей и составляет договор. Помните, что банки проверяют сайт на соответствие требованиям платежных систем, поэтому он должен быть полностью готов к работе.

- ИП подписывает договор и, при необходимости, оплачивает стоимость подключения.

- Эквайер предоставляет код для ставки на сайт. Некоторые банки и платежные агрегаторы имеют специальные модули для популярных конструкторов интернет-магазинов. Например, имеется приложение ЮKassa для сайтов на платформе Insales.

- После интеграции эквайрингового модуля с сайтом, можно тестировать систему и начинать принимать платежи.

Интерфейс эквайринга платежного агрегатора Юкасса

При подключении торгового эквайринга принцип действий аналогичен, только вместо проверки сайта банки проверяют физический магазин. После посещения торговой точки подписывается договор на предоставление услуг и аренду эквайрингового терминала.

Преимущество использования банковского оборудования – быстрая его замена при поломке. При покупке же собственного терминала придется иметь ещё один в резерве либо искать иные варианты замены аппарата в случае необходимости. Хотя в каждом отдельно взятом случае нужно анализировать, что лучше.

Типы договоров эквайринга для ИП

При эквайринге деньги с карты клиента должны перечисляться на счет продавца. В зависимости от вида и места открытия такого счета различают следующие виды договоров:

- С открытием счета в банке-эквайере.

- С открытием счета в другом банке. При этом эквайер гарантирует регулярные перечисления полученных средств по указанным в договоре реквизитам.

Вообще не открывать счет при подключении к эквайрингу нельзя. Ни один банк не будет выдавать предпринимателю деньги наличными.

А вот использовать эквайринговый терминал без онлайн-кассы ИП вполне могут, но только при ведении определенных видов деятельности, например, торговле мороженым или молоком на розлив.

Как выбрать банк для эквайринга

На первый взгляд дешевый эквайринг для ИП может обернуться довольно дорогим за счет косвенных расходов. Чтобы выбрать оптимального по тарифам и функциям эквайера, необходимо обращать внимание на следующие факторы:

- размер прямой комиссии, которая взимается банком с каждого платежа;

- размер комиссии за перечисление денег с банковского счета или за снятие наличных;

- размер дополнительных комиссий, например, за обработку возвратов;

- стоимость аренды эквайрингового терминала;

- обязательность открытия счета в банке и стоимость этой услуги;

- необходимость открытия гарантийного депозита;

- имеется ли у банка собственный процессинговый центр для обеспечения быстрых расчетов;

- срок перечисления прошедших по онлайн-кассе денег на текущий счет;

- перечень платежных систем, с которыми работает банк: Visa, MasterCard, Мир и другие;

- условия замены оборудования в случае поломки;

- перечень предоставляемого эквайрингового оборудования и его возможности с учетом современных тенденций;

- система защиты платежей.

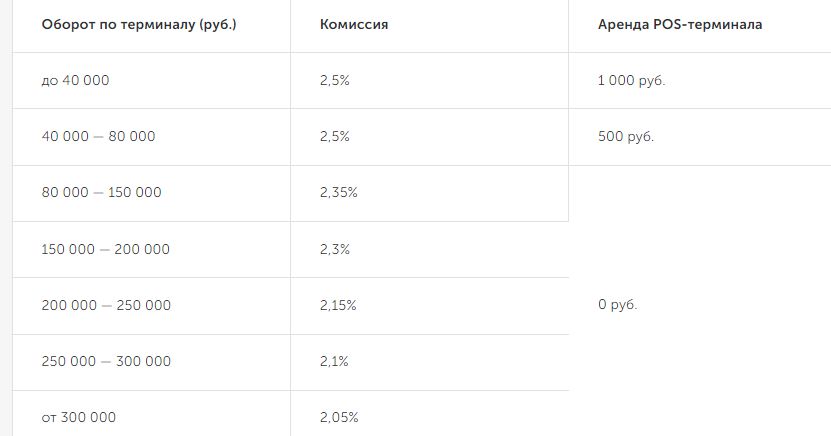

Дифференцированные тарифы на эквайринг в Сбербанке

При расчете тарифов эквайринга ИП должны определить общую сумму денег, которую придется отдать банку по итогам месяца. При этом важно учитывать особенности круговорота денег в бизнесе, форму и сроки расчета с поставщиками. Только после этого нужно окончательно определяться с выбором эквайера.

Требования эквайера к интернет-магазину

Далеко не каждый новосозданный интернет-магазин можно подключить к эквайрингу.

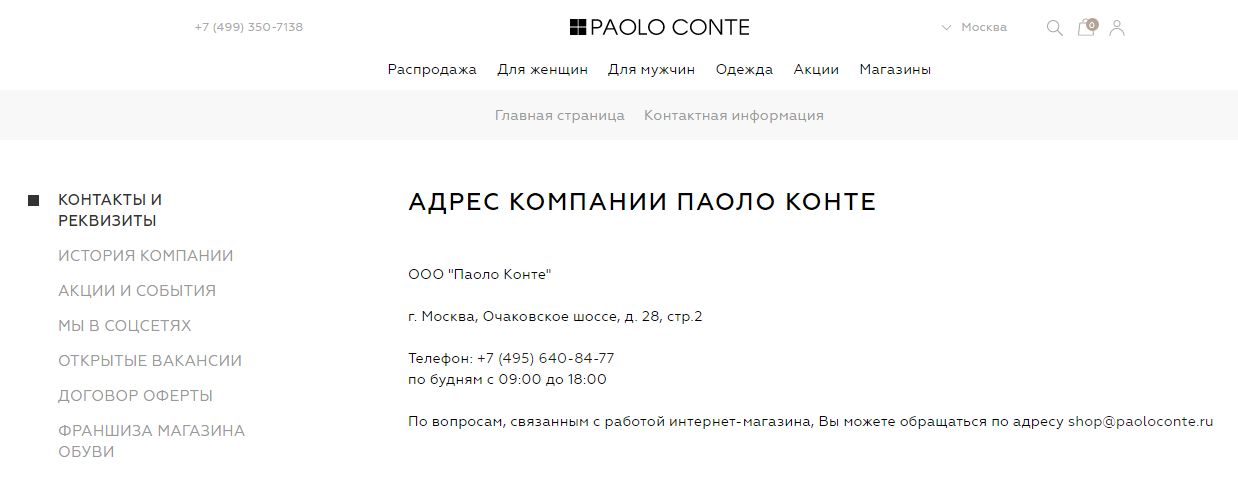

Указание адреса компании-продавца обязательно для интернет-эквайринга

К таким сайтам предъявляется довольно широкий ряд требований:

- Требования к сайту. Например, интернет-магазин не должен продавать запрещенные в РФ товары и располагаться на бесплатных хостингах. На сайте должны присутствовать контакты службы поддержки.

- Технические требования. Все ссылки должны быть рабочими, сайт не должен быть размещен на публичных ресурсах.

- Требования к контенту. Товары должны иметь описание и цену, для клиентов должна быть доступна юридическая информация о продавце, должны отображаться логотипы платежных систем и прочее.

- Требования к продаже товаров и услуг. Интернет-магазин должен иметь корзину, фильтры, категории товаров и прочее.

Более подробно требования можно узнать у эквайера или на сайтах платежных систем.

Как онлайн-магазину защитить онлайн-транзакции?

С ростом киберпреступности возрастает и риск потери конфиденциальных данных покупателей. Чтобы транзакции во время покупок были безопасными, владельцам сайтов рекомендуется использовать SSL-сертификат, а клиентам – банковским карты с поддержкой технологии 3D-Secure от Visa или SecureCode от MasterCard.

Принцип работы 3D-Secure от Visa

С технической стороны 3D-Secure представляет собой xml-протокол, обеспечивающий двухфакторную авторизацию собственника карты. То есть одной лишь карточки для проведения оплаты будет мало. Покупатель должен будет подтвердить операцию либо введя код, присланный ему на телефон, либо подтвердив её в банковском приложении.

В авторизации по 3D-Secure участвуют три домена: домен банка-эквайера, домен банка-эмитента и домен взаимодействия. Такая схема обеспечивает безопасность эквайринга для ИП.

Стоит ли покупать собственный эквайринговый терминал?

В последние годы стоимость оборудования для эквайринга несколько снизилась. Кроме того, появились удобные онлайн-кассы со встроенным модулем приема бесконтактных платежей, а также эквайринговые терминалы, подключаемые к мобильным гаджетам.

В таких условиях выросла доля индивидуальных предпринимателей, использующих своё оборудование. И это действительно целесообразно. Стоимость терминала находится в пределах 8-9 тысяч рублей, что доступно каждому ИП. Немногим меньше придется доплатить за функцию эквайринга в онлайн-кассе. То есть за год можно окупить оборудование только за счет экономии арендных платежей банку.

Какие же аппараты можно рекомендовать купить?

Универсальным устройством для мобильного и торгового эквайринга для ИП является автономная онлайн-касса MSPOS-E-Ф. В нем всё, что нужно предпринимателю для торговли, объединено в одном корпусе. Он подойдет как курьерам, так и продуктовому магазину.

Онлайн-касса MSPOS-E-Ф с встроенным эквайринговым модулем

Если у вас уже есть рабочий бизнес и нет желания тратиться на новую онлайн-кассу, то хорошим оборудованием для эквайринга станут мобильные терминалы 2CAN и Pay-Me. Эти энергоэффективные аппараты можно подзаряжать один раз в несколько дней.

Терминалы 2CAN и Pay-Me можно подключать к смартфону или смарт-кассе по беспроводному каналу. Кроме того, производители этого оборудования предоставляют собственные услуги эквайринга, которые стоит рассмотреть.

Таким образом, собственный эквайринговый аппарат покупать стоит. Его можно поставить на дополнительное рабочее место кассира или использовать в качестве резервного.

Подводя итоги, можно сказать, что в условиях конкуренции услуга эквайринга для ИП трансформируется из желательной в обязательную. Ведь только используя максимальное количество каналов продаж можно обеспечить успешность бизнеса.